Photovoltaik Abschreibung - die klassischen Abschreibungsarten

Klassische Abschreibungsarten sind die lineare und degressive Abschreibung. Dabei nimmt erstere einen größeren Stellenwert in der Praxis ein.

Weitere Möglichkeiten, die eigene Steuerlast zu senken, sind der Investitionsabzug und die Sonderabschreibung. Beide Abschreibungsformen sind als Unterstützung für kleine und mittlere Unternehmen gedacht. Der Investitionsabzugsbetrag wurde 2008 im Zuge der Unternehmenssteuerreform eingeführt und hat die bis dahin gültige Ansparrücklage ersetzt.

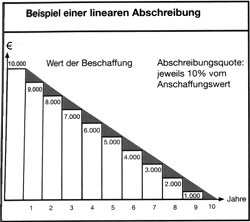

Die lineare Abschreibung

Bei der linearen Abschreibung handelt es sich um eine besonders einfache Form der Abschreibung, da die Anschaffungskosten gleichmäßig über die gesamte Nutzungsdauer abgeschrieben werden. Das heißt, dass jährlich fünf Prozent der Anschaffungskosten als Abschreibung angesetzt werden können.

Zu beachten ist jedoch, dass eine zeitanteilige Berechnung im Jahr der Inbetriebnahme erfolgen muss. Die wenigsten Anlagen werden zum 01.01. eines Jahres angeschafft, weshalb dieser Punkt zu berücksichtigen ist. Entsteht die Anlage also im Mai eines Jahres, so darf die fünfprozentige Abschreibung nur anteilig für acht Monate berechnet werden. Der verbleibende Restbetrag am Ende der Abschreibungsdauer wird im 21. Jahr abgeschrieben. Der große Vorteil für den Verbraucher ist, dass er die Höhe der Abschreibung genau vorausplanen kann und so mehr Sicherheit erhält.

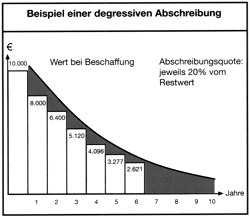

Die degressive Abschreibung

Die zweite Variante ist die degressive Abschreibung. Sie ist zwar schon lange bekannt, wurde aber zwischenzeitlich abgeschafft. Im Rahmen der Konjunkturpakete kann sie für PV Anlagen, die in den Jahren 2009 und 2010 angeschafft wurden, jedoch wieder genutzt werden. Die degressive Abschreibung berechnet sich prozentual vom Restbuchwert. Das heißt, dass im ersten Jahr der Inbetriebnahme die Anschaffungskosten zugrunde gelegt werden, im zweiten Jahr die Anschaffungskosten abzüglich der bereits erfolgten Abschreibung usw.

Dadurch sinkt die degressive Abschreibung von Jahr zu Jahr. Sie darf maximal das Zweieinhalbfache der linearen Abschreibung, in unserem Beispiel also 12,5 Prozent betragen. Die degressive Abschreibung muss im Jahr der Inbetriebnahme ebenfalls zeitanteilig erfolgen. Es kann zu einem späteren Zeitpunkt auch von der degressiven zur linearen Abschreibung gewechselt werden, und zwar dann, wenn die degressive Abschreibung niedriger, als die lineare ist. Ein Wechsel in umgekehrter Folge, also von der linearen zur degressiven Abschreibung, ist hingegen nicht zulässig. Der große Vorteil bei der degressiven Abschreibung besteht in den hohen Abschreibungsbeträgen zu Beginn der Inbetriebnahme, die die Steuerlast deutlich verringern können.

Der Investitionsabzugsbetrag

Der Investitionsabzugsbetrag beträgt 40 Prozent der Anschaffungskosten, er muss jedoch als Gewinnminderung vor der Anschaffung der Photovoltaikanlage angesetzt werden. Damit kommt er nicht für Privatpersonen, sondern nur für Unternehmen in Frage, die die Anschaffung einer Photovoltaikanlage planen. Der Betrag wird im Jahr der Anschaffung der Anlage gewinnneutral aufgelöst. Dabei können Unternehmen schon vor der Anschaffung ihren Gewinn mindern, sowie im ersten Jahr der Inbetriebnahme. Obwohl die Anlage im Wert nur um fünf Prozent gesunken ist, können bereits 60 Prozent der Anschaffungskosten abgeschrieben werden, wenn alle Abschreibungen sinnvoll eingesetzt werden. Allerdings gibt es hier auch einige Regelungen zu beachten: So darf der Investitionsabzug im laufenden Geschäftsbetrieb jederzeit angesetzt werden. Ist die Anschaffung der Anlage allerdings zur Betriebseröffnung oder –Erweiterung geplant, so muss die Anlage bereits zum Ende des aktuellen Geschäftsjahres fest bestellt worden sein.

Die Sonderabschreibung

Die Sonderabschreibung ist ebenfalls eine Art Ersatz für die bisher gültige Ansparrücklage. Sie kann bis zu 20 Prozent der Anschaffungskosten betragen und wahlweise vollständig im ersten Jahr der Inbetriebnahme oder verteilt auf das erste und die vier darauf folgenden Jahre genutzt werden. Die Sonderabschreibung darf schon im Jahr der Inbetriebnahme vollständig genutzt werden und nicht nur zeitanteilig. Wichtig bei der Sonderabschreibung: Sie erfordert eine Neuberechnung der Grundlagen für die lineare bzw. degressive Abschreibung nachdem der Begünstigungszeitraum beendet ist – also nach fünf Jahren. Sofern die Sonderabschreibung bereits im ersten Jahr vollständig verbraucht wurde, muss die Neuberechnung auch sofort erfolgen. Aus diesem Grund sollte ein kleiner Betrag – 100 Euro reichen oft bereits aus – bis zum Ende des fünften Jahres stehen bleiben, um so den Begünstigungszeitraum zu verlängern.

Vor- und Nachteile der Abschreibungsmöglichkeiten

Die vier verschiedenen Abschreibungsmöglichkeiten lassen natürlich reichlich Spielraum. Deshalb sollen die Vor- und Nachteile der einzelnen Varianten im Folgenden dargestellt werden:

| Abschreibungsform | Vorteile | Nachteile |

|---|---|---|

| Lineare Abschreibung |

|

|

| Degressive Abschreibung |

|

|

| Investitionsabzugsbetrag |

|

|

| Sonderabschreibung |

|

|

Rechenbeispiele für die Abschreibungsformen

Die graue Theorie ist für viele Verbraucher ein Buch mit sieben Siegeln, deshalb soll folgendes Beispiel verdeutlichen, welche Abschreibungen mit welcher Variante möglich sind:

Wir legen eine PV Anlage mit einer Spitzenleistung von fünf kWp zugrunde. Die Anschaffungskosten belaufen sich auf 15.000 Euro. Die Anlage wurde am 01. März 2010 in Betrieb genommen.

Lineare Abschreibung:

| Jahr der Anschaffung | 5 % von 15.000 € = 750,00 € |

| 750,00 € * 10/12 = 625,00 € |

Da die lineare Abschreibung immer gleich hoch bleibt, werden in den Jahren von 2011 bis 2030 jährliche Abschreibungen von 750,00 € angesetzt. 2031 werden die restlichen 125,00 €, die sich aus der Differenz im ersten Jahr der Inbetriebnahme ergeben, abgesetzt.

Degressive Abschreibung:

Grundlage für die Berechnung im ersten Jahr:

| Jahr der Anschaffung | 12,5 % von 15.000 € = 1.875,00 € |

| 1.875,00 € * 10/12 = 1.562,50 € |

Grundlage für die Berechnung im Folgejahr:

| Jahr der Anschaffung | 15.000,00 – 1.562,50 € = 13.437,50 € |

| 12,5 % von 13.437,50 € = 1.679,69 € |

usw.

Daraus ergibt sich folgendes Abschreibungsmodell:

| Lineare Abschreibung | Degressive Abschreibung | |||

|---|---|---|---|---|

| Jahr | Abschreibungswert | Restbuchwert | Abschreibungswert | Restbuchwert |

| 2010 | 125 € | 14.875 € | 1.563 € | 13.437 € |

| 2011 | 750 € | 14.125 € | 1.680 € | 11.757 € |

| 2012 | 750 € | 13.375 € | 1.470 € | 10.288 € |

| 2013 | 750 € | 12.625 € | 1.287 € | 9.002 € |

| 2014 | 750 € | 11.875 € | 1.126 € | 7.876 € |

| 2015 | 750 € | 11.125 € | 985 € | 6.892 € |

| 2016 | 750 € | 10.375 € | 862 € | 6.030 € |

| 2017 | 750 € | 9.625 € | 754 € | 5.276 € |

| 2018 | 750 € | 8.875 € | 660 € | 4.617 € |

| 2019 | 750 € | 8.125 € | 578 € | 4.040 € |

| 2020 | 750 € | 7.375 € | 506 € | 3.535 € |

| 2021 | 750 € | 6.625 € | 442 € | 3.093 € |

| 2022 | 750 € | 5.875 € | 387 € | 2.706 € |

| 2023 | 750 € | 5.125 € | 339 € | 2.368 € |

| Wechsel von der degressiven zur linearen Abschreibung | ||||

| 2024 | 750 € | 4.375 € | 339 € | 2.029 € |

| 2025 | 750 € | 3.625 € | 339 € | 1.691 € |

| 2026 | 750 € | 2.875 € | 339 € | 1.353 € |

| 2027 | 750 € | 2.125 € | 339 € | 1.014 € |

| 2028 | 750 € | 1.375 € | 339 € | 676 € |

| 2029 | 750 € | 625 € | 339 € | 339 € |

| 2030 | 625 € | 0 € | 339 € | 0 € |

Investitionsabzugsbetrag und Sonderabschreibung:

Vor der Anschaffung können 40 Prozent der Anschaffungskosten gewinnmindernd geltend gemacht werden:

| 2009 | 40 % von 15.000 € = 6.000,00 € |

Obwohl die Anlage noch nicht angeschafft wurde, wirkt sich der Investitionsabzug bereits aus. Wird die Anlage ein Jahr später tatsächlich angeschafft, müssen die Anschaffungskosten jedoch um den Investitionsabzugsbetrag verringert werden, um keine doppelte Abschreibung zu erhalten. Daraus ergibt sich folgende Beispielrechnung:

| Anschaffungskosten: | 15.000,00 € |

| abzgl. Investitionsabzugsbetrag | -6.000,00 € |

| Summe | 9.000,00 € |

| Sonderabschreibung (19 % für Verlängerung des Begünstigungszeitraums) | -1.710,00 € |

| degressive Abschreibung | -1.125,00 € |

| Restbuchwert: | 6.165,00 € |

Der Restbuchwert sinkt im Vergleich zur degressiven und linearen Abschreibung sehr viel stärker schon im Jahr der Inbetriebnahme. Dennoch sind die beiden Varianten nur bedingt zu empfehlen, da sie ausschließlich Unternehmern vorbehalten sind.